ニコン決算発表 映像事業は来期までに売上1500億円以下でも黒字が出る体制へ

ニコンが11月5日に2021年3月期 第2四半期決算 (2020年7月~9月) 発表を行いました。映像事業は、売上1500億円でも黒字が出る事業へ向けて構造改革をさらに進める事を示唆しています。事業運営費は、2016年3月期(2015年)と比べて-59%圧縮する事に。

公開されている説明会資料(PDF)と決算動画を参考にしています。

映像事業は来期までに売上1500億円以下でも黒字が出る体制へ

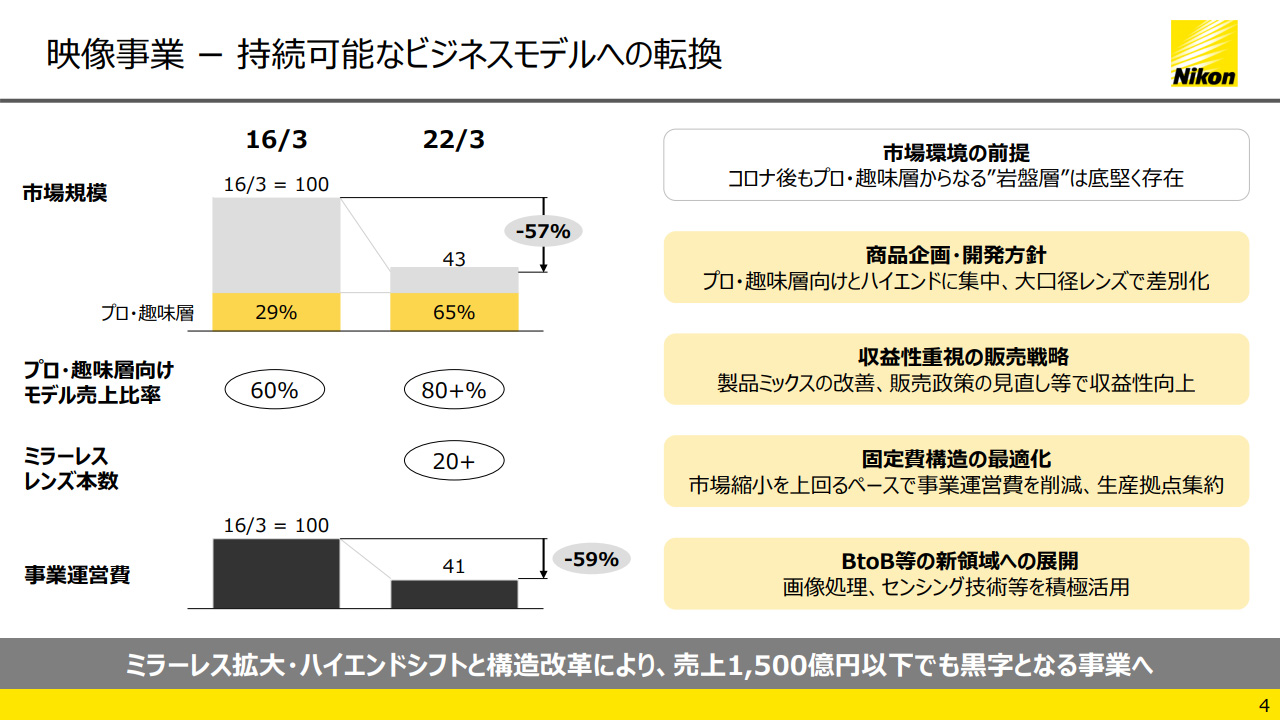

カメラ市場規模は、2016年3月期(2015年)を100%とした場合、2022年3月期(2021年)は半分以下の43%に縮小すると予想。プロ・趣味層からなる " 岩盤層 " は底堅く存在するとしていますが、このグラフの作り方で見ると、エントリー・コンシューマー層だけ減少して、プロ・趣味層の割合が65%とかなり濃い市場となっています。

これまで通りプロ・趣味層向けとハイエンドに集中し、大口径レンズで差別化していく方向性を示しているので、今後も高価格帯で利益率が高い製品ラインアップで行く事が伺えます。正直言ってデジタル一眼レフ ラインアップがどこま残るのか気になるところ。

個人的にこのスライドで一番のポイントに感じているは、最後の「事業運営費」の圧縮。後でも触れますが、ここに費用が掛かり過ぎていてカメラ市場が縮小する中、売上高に比べて営業利益が上がって来ない要因の1つに感じます。日本経済新聞に「海外で2000人削減」「タイにカメラ生産を集約」記事が掲載され、来期に向けて事業運営費のさらなる圧縮に向けた動きが顕在化しています。

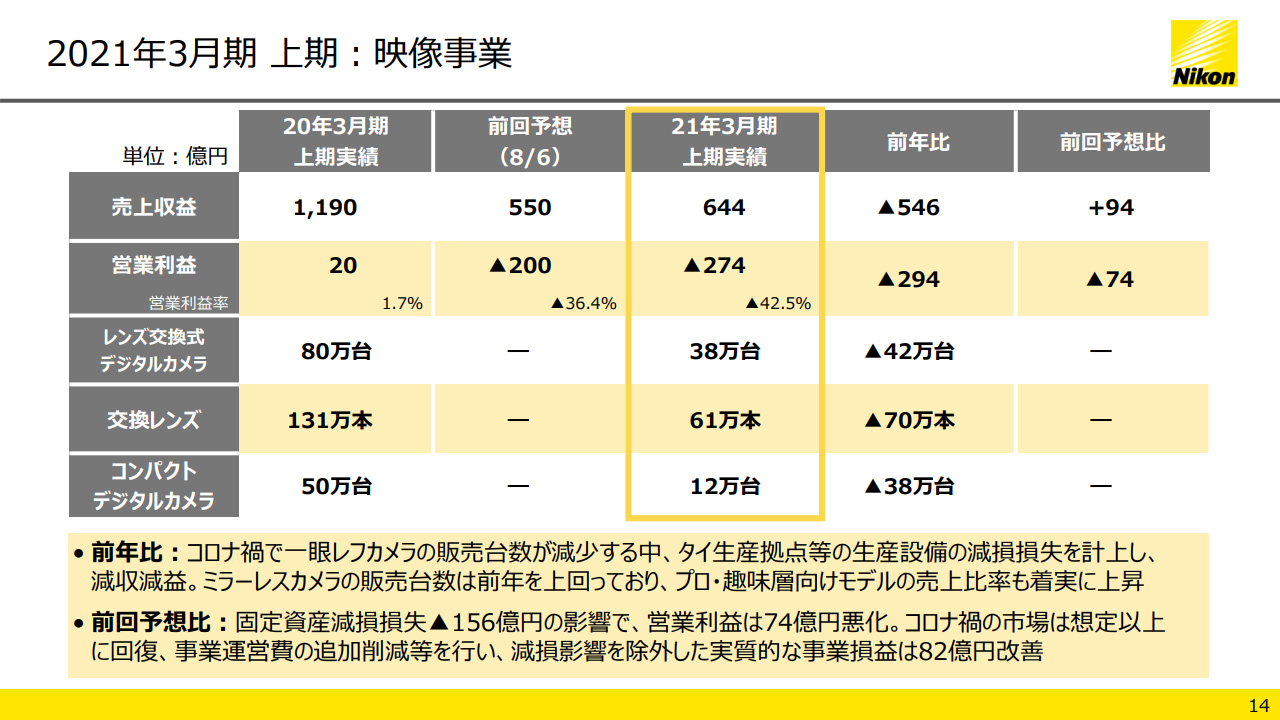

2021年3月期 上期 映像事業 ※2020年4月~9月

- 売上収益 … 644億円

- 営業利益 … -274億円

これでもコロナから市場回復が想定以上に進んだ事と、事業運営費を追加削減した事により改善しているとのこと。キヤノンのイメージングシステムはプリンター事業も含みますが、Q3決算で 売上高 1,854億円 (-2.0%) / 営業利益269億円 (+169%) となっており、人件費や販管費などの事業運営費はニコンよりも最適化が進んでいるかもしれません。

ソニーは、早い段階でフルサイズミラーレス市場に参入しニコンとキヤノンが参入するまでに十分なシェアを作り、その頃はまだ市場は今よりも大きかったので、台数ベースではなく利益ベースのエコシステムを上手く構築できたのかもしれません。

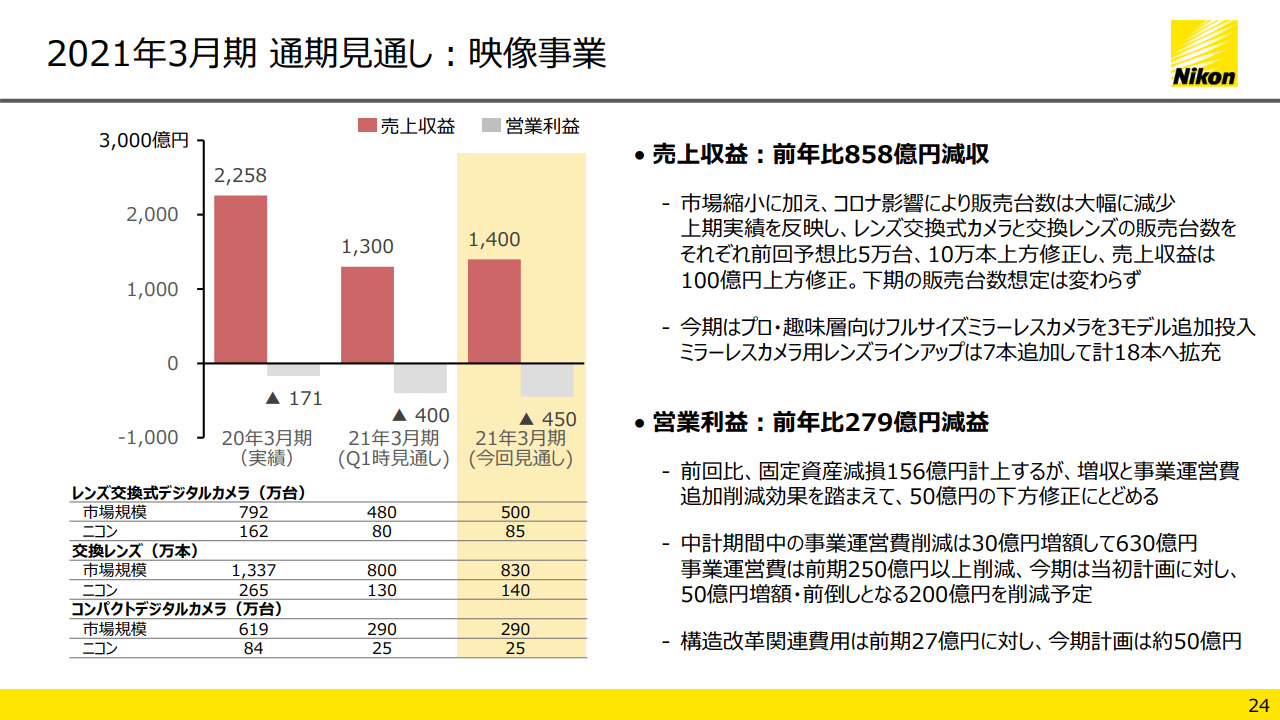

2021年3月期 通期見通し ※2020年4月~2021年3月

前回の見通しと比べると売上収益は 1,300億円 → 1,400億円に上方修正。しかし下期の販売台数は据え置きとのこと。販売台数見通しを見てみると… ※20年3月期(2019年4月~2020年3月) 実績 → 21年3月期(2020年4月~2021年3月) 見通し

- レンズ交換式デジタルカメラ … 162万台 → 85万台

- 交換レンズ … 265万本 → 140万本

全体的に見るとコロナの影響で落ちていますが、コロナの影響の回復が想定よりも早かったために前回の見通しよりもカメラは5万台、レンズは10万本上方修正しています。現在欧州を中心にコロナ第2波の報道が見受けられ、今度グローバル経済がどのような影響を受けるのか、今後の見通しは変わってくると思います。

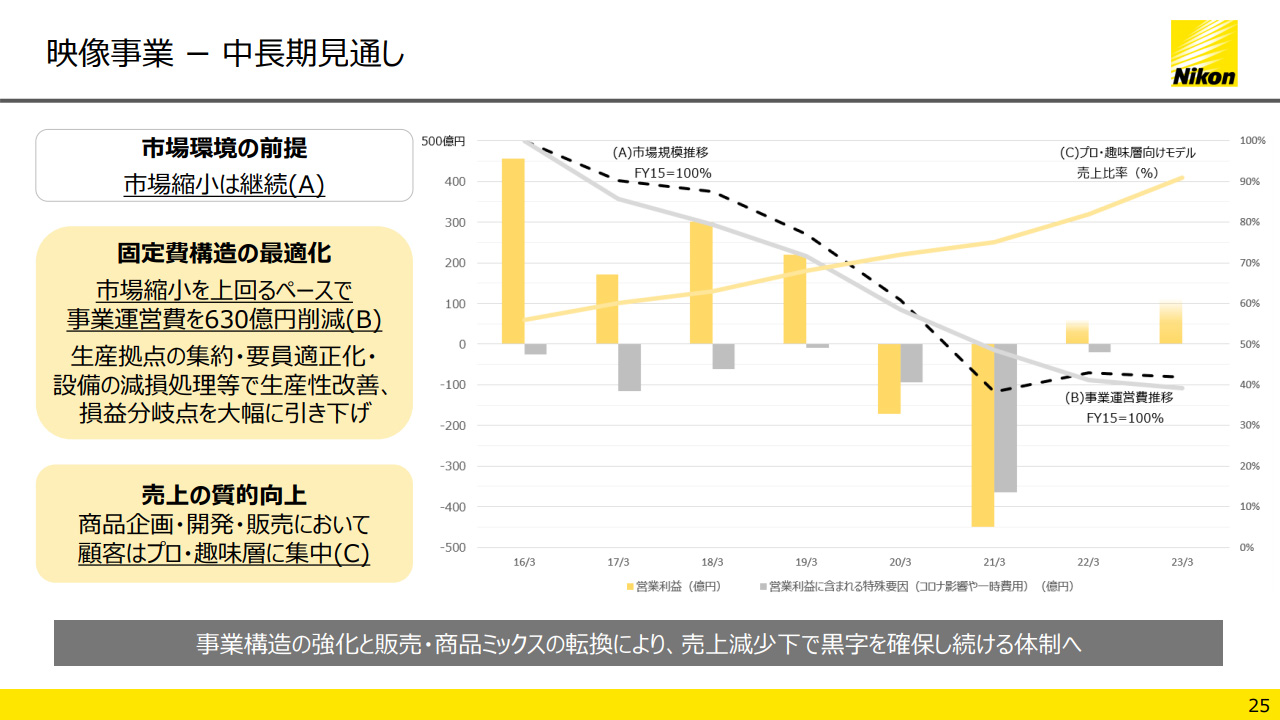

映像事業 中長期の見通し

カメラ市場は今後も縮小し続ける前提の中長期見通しとなり、その対策として…

- 事業運営費 630億円の削減

- 生産拠点の集約と要因適正化 ※タイ工場へ集約、海外工場要員の適正化、海外販売子会社の再編

- 設備の減損処理 (上期で165億円) などで生産性を改善

…を挙げ、これにより損益分岐点の大幅引き下げる計画とのこと。商品企画・開発については、引き続き「プロ・趣味層向けハイエンド商品」に集中し、高い評価を得ている大口径レンズを投入していく事も語っています。

上記の市場予測と対策で来期以降 売上1,500億円以下でも着実に黒字を確保できる体制へ転換を図っていく事を示唆。